奇瑞威麟张佳明:以硬核产品力,抢占最后一片新能源蓝海

来源:汽车商业评论(张鸥)2022-06-07 15:17

作者:Jeff Sommer

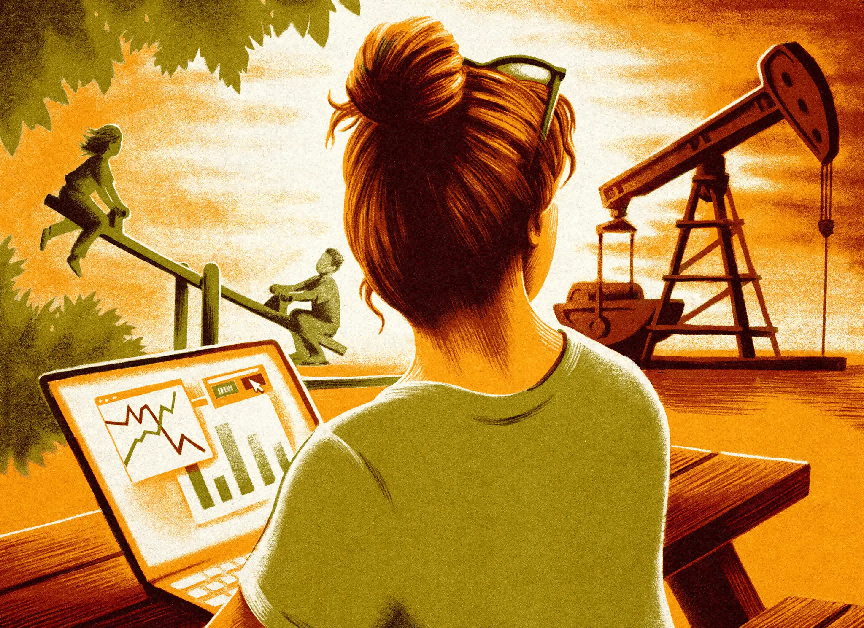

题图:Brain Britigan

自2022年年初以来,股市一直像在坐过山车一样,前一天上涨,后一天下跌,这显然不是什么秘密了。诸如苹果、微软、谷歌和亚马逊这样的科技巨头也没有亮眼表现,都出现了两位数的百分比跌幅。

标准普尔500指数下跌了超过13%,甚至一度低于峰值20%以上,直到5月27日出现6.6%的反弹,得以逃离熊市边缘。

在过去数月,只有一个广泛的股票部门提供了稳定的回报:老式的化石燃料,以及围绕着它进行开采、提炼、销售和服务的公司。

我们一边大刀阔斧的推崇电动汽车,向碳中和迈进;另一边化石燃料却像烧不尽的野火一样越吹越肆虐。这样的情景着实是有些尴尬了。

事实上,如果我们查看2022年标准普尔500指数中排名靠前的公司业绩时,会发现前20名中有19名都是多多少少与化石燃料有关的公司。表现最好的是西方石油公司(Occidental Petroleum),收益为142%。

这种现象不仅仅出现在美国。沙特阿拉伯的国家石油公司Saudi Aramco来势汹汹,正在与苹果公司争夺“世界上最有价值的上市公司”头衔。在过去一年的大部分时间里,石油的价格上涨已经超过了以硅芯片为核心的商业价值增长。

如果我们关注科学,或看了足够多的新闻,就会察觉到,这其实是令人进退两难的事情。

以最近的一份重要报告为例。由联合国召集的命名为政府间气候变化专门委员会(IPCC)的机构在2月份发现,世界上的城市、农场和海岸线没有得到充分保护,无法避免气候变化造成的危险,包括越来越严重的干旱和海平面上升——而化石燃料的不断燃烧正使情况变得更糟。

然而对于短期投资者来说,能源迎来了前所未有的、充满希望的时期。

美国银行在6月2日给客户的一份报告中指出,俄乌冲突及相关制裁正在改善化石燃料的投资前景。

报告中写道:“俄罗斯石油出口的急剧收缩可能会再现1979年石油危机(又称作第二次石油危机,于1979-1980年初由伊朗革命引发),能源价格会大幅上涨。伴随着上海解封,供应链压力减缓,能源价格有更多的上升空间。”

这给那些想遵循指导并希望进行完全多样化投资的投资者带来了一个典型的两难境地。

很多投资者会将资金投入跟踪整个股票和债券市场的低成本指数基金,进行完全多样化投资。这些基金减少了具体选股的风险,避免投资者在错误的时间选择错误的股票,或者在不恰当的时刻加大对低迷行业的投入。

不过,有一个重要的问题。完全多样化意味着拥有所有的行业和公司,在目前的环境中,这肯定包括传统的化石燃料公司。

这就要想一想化石燃料对于气候变化危机的影响,并问一问自己,是否要遵循良知?应该怎么做?假设你不希望直接或间接参与危害地球的行为,那就不要从化石燃料中获取个人利益,将化石燃料股票从你的投资组合中排除。

但是,如果这样做,你将会错过市场表现最好的股票。

看到差异的一个简单方法是比较两个标准普尔500指数基金——SPDR标准普尔500指数信托基金(一个追踪标准普尔500指数的普通基金),以及SPDR标准普尔500指数化石燃料自由储备ETF。后者不包括表现出色但加剧气候变暖的化石燃料公司。

这种差异显示在它们2022年的回报上。普通的标准普尔基金下跌了13.5%,而无化石燃料公司的基金下跌了15.1%。

当然,通过股票所有权,你可以尝试督促你所投资的公司以你希望的方式行事,但是这说起来容易做起来就难了。

绝大多数股东——那些通过共同基金、交易所交易基金或养老金计划持有股份的人——不能在美国企业董事会中直接投票。基金经理会代表他们投票,而近年来这些经理基本上都懒得问股东想做什么。

在一项涉及Engine No. 1的实验中,这种情况已经开始发生变化。Engine No. 1是一个积极的对冲基金,它与埃克森美孚展开了激烈的斗争,并取得了巨大的成功。

2021年6月,由Engine No. 1领导的投资者联盟成功替换了埃克森董事会的三名董事,推动该公司明智地过渡到基于可持续能源的未来。

Engine No. 1的首席执行官詹妮弗·格兰西奥(Jennifer Grancio)说,他们之所以能够在这场斗争中获得胜利,很大程度上归因于他们将“金钱”作为中心,而不是道德或社会倾向。

“我们很清楚,这个世界仍然需要化石燃料。”她说,“但我们也知道,一个好的公司会适当地分配资本,向可持续能源过渡。很可惜的是埃克森美孚的董事会中没有理想的人选去做这件事。”

格兰西奥表示,一个没有将气候变化成本纳入考量的公司不会获得长期盈利。这些论点说服了贝莱德投资管理公司、先锋领航集团和道富公司,这些大型指数基金公司是埃克森美孚和大多数其他上市公司的最大股东,它们站在了Engine No. 1这边。

今天,在资产管理平台Betterment和英国金融科技公司Tumelo的帮助下,Engine No. 1一直在询问标普500指数基金的投资者,他们希望如何投票。

Tumelo和Betterment选择的其中一个问题是,基金股东是否支持一项决议,要求埃克森公司完成一份关于到2050年实现净零碳排放的财务影响的审计报告。

“我们收到了Betterment的投票结果,并考虑了这些结果。”格兰西奥说,“我们对此予以支持。”贝莱德和其他投资者同样予以肯定。

最终这项决议获得了通过,尽管有其他几项旨在遏制能源公司碳排放的决议并没有获得成功。

这离共同基金投资者的直接投票仍有很大距离。不过,它确实是值得纪念的、具有意义的重大进展:询问股东的需求,并尊重他们的偏好。未来,人们将在这些问题上有真正的发言权,这只是一个开始。

证券交易委员会已经出台法规,要求企业理所应当地披露与气候有关的风险。许多类似于Engine No. 1的代理运动无疑为新规则的制定提供了动力,而一些商业团体则在抵制这些规则。

劳工部也在考虑制定法规,以保护退休计划投资者免受气候变化风险的影响,而华盛顿的一些立法者和由共和党人控制的州政府则开始反对气候变化的相关披露。

要彻底、圆满的解决这些问题还有太长的路要走。

对数以百万计的人来说,通过指数基金拥有整个市场来分散投资无疑具有经济意义。但是,如果气候变化的成本没有充分反映在能源价格中,就很难堂堂正正地对这些化石燃料公司股票进行推荐或投资。

要解决企业对气候变化的影响,需要有意愿和能力的投资者发挥积极作用,对公司进行监督,并在公司内部斗争中行使投票权。这要求越来越多的投资者甚至公民对这些问题予以更高的关注度。

“气候变化是一个巨大的地球问题,需要几十年的持续努力。”Betterment的可持续投资主管鲍里斯·肯托夫(Boris Khentov)说,“这些问题很复杂,解决方案也会很复杂。把改变世界的全部责任放在你的投资组合上,其实也不太有说服力。”

无奈的是,这里没有万灵药,对投资者来说也没有简单的答案。