特斯拉净利润下滑46%,马斯克“去汽车化”

来源:汽车商业评论(李星宇)2022-02-09 08:11

汽车行业缺芯其实并不是新鲜事,半导体行业本身就是典型的周期性行业,周期一般是4-6年,每个周期都是从芯片短缺开始启动。

上一次比较大的缺货行情是在2008年次贷危机发生后,次年全球汽车销量下降了13.5%,美国更是下降了34%,下游客户大举砍单,但到2010年,全球总产量迅速恢复,增长了26%。需求暴增导致了非常明显的缺货,但那一次缺货恢复比较快,而且主要是在Tier1和芯片公司之间解决的,车企的体感不强。

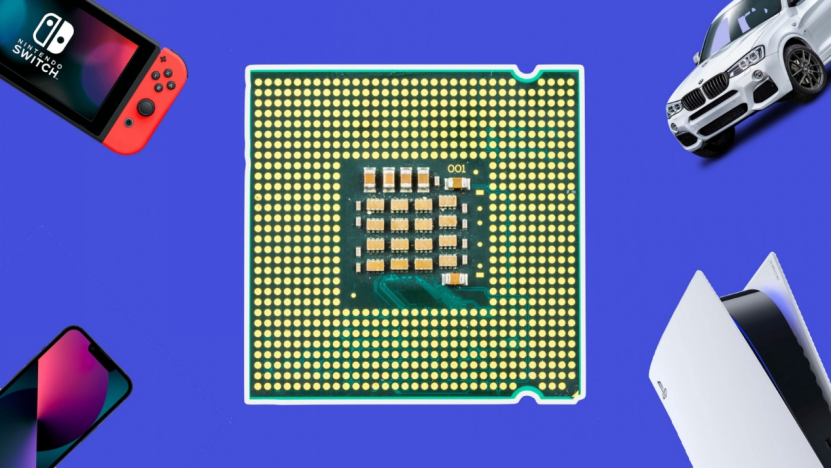

这次缺货还叠加了汽车芯片需求的暴增,今天,一辆30万元价位的智能电动汽车对于芯片的需求约是同等价位的燃油车的2~3倍,达到1200至1700颗,折合下来相当于整整一个8寸晶圆,其中用于新能源的功率芯片占了大约一半,如IGBT等,另一半主要是用于智能化的数字芯片,包括MCU和AI计算芯片等。

智能电动汽车对于芯片的需求增量无疑是惊人的。扩大产能势在必行。因为下游芯片缺货带来的爆炸性需求,英特尔、台积电、中芯国际、三星都发布了规模空前的投资扩产计划,统计下来2030年前有超过4000亿美元的投资计划。

很不幸,连扩产能都变得比以前更慢了,在缺货的传导效应下,缺的不单是芯片,连半导体生产设备都缺了,设备的交货期从之前的只要半年,延长到现在的一年甚至一年半。近日半导体设备龙头ASML位于德国柏林的一家工厂发生火灾,更是给设备交付蒙上了一层阴影。

中芯国际的彭进表示,全球半导体市场出现不遵循市场需求的重复建设,推高了设备交货周期,这让晶圆厂的扩产更加慢,进一步影响了芯片供给。

从车用半导体的整体产能来看,根据台湾工研院的数据,2020年,代工厂的产能仅占31%,产能大头都在采用IDM模式的大厂手里,即自建工厂进行生产的公司。

对于这次缺货最严重的MCU芯片,行业三驾马车瑞萨、恩智浦和英飞凌都是采用IDM模式,扩产速度相比代工厂要更慢,也更谨慎。瑞萨目前的计划是到 2023 年才能将其车用 MCU 产量提高 50%。

总结来看,扩产能属于必要手段,但需要时间,更需要思考的是:单纯靠扩产能是否能完全解决问题?

相比于芯片需求数量的增长,汽车智能化的底层架构正在发生深刻变化,芯片的未来趋势也因此发生了质变。

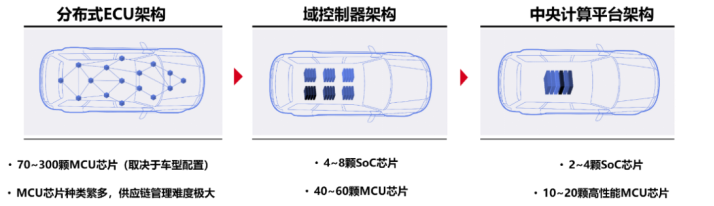

传统汽车使用的分布式ECU计算架构需要大约50~150颗MCU,对应的芯片种类也特别多,而且大都是基于成熟工艺的芯片,没法充分利用新的工艺制程带来的高阶产能。如果把主机厂所需要管理的所有芯片型号加起来,更是超过1000种,可以说,不改变汽车电子电气架构(EEA),芯片供应链的安全就很难以保证。

从技术上讲,靠增加ECU的数量来提升汽车的智能,已经难以为继。当前智能汽车正在掀起一场电子电气架构变革,从分布式计算架构往集中式的计算架构演进。当前的演进重点是域控制器架构,但从终局来看,集中式的计算架构打造的是一个高性能的中央计算平台。

正如生物的智力进化史一样,从低等生物到高等生物,对应的是神经元的持续集中化,并最终了进化出了大脑;计算集中化也让汽车的智能得到质的提升。

中央计算架构能够将芯片的用量和种类降低至少10倍以上,从而急剧降低供应链管理难度和风险。更重要的是:单颗芯片的功能集成度和性能比原来提高两个数量级以上,极大增强了芯片的通用性,允许下游客户建立通用芯片选型库,提升芯片复用率,对供应链的好处不言而喻。

这场技术变革也将使整个汽车芯片行业的竞争格局发生深刻的变化,带来行业新一轮的洗牌,也迎来了新的创新机遇。

还是以MCU芯片为例,当前汽车行业大规模使用的MCU性能并不强,32位的MCU虽然已经有不少新品,但8到16位的MCU依然是出货主力,其对应的制程也多在65nm以上。所以很多人认为汽车MCU在技术上并不先进,但行业前沿已然不是这样,今天先进的MCU相对于过去的8位MCU,性能至少提升了3个数量级,功能集中度也在飙升,多核CPU、网关都整合了进来,下一代MCU的制程更将提升到16nm。

可以说,最新的MCU完全可以展现出以一挡十的威力,并且可以充分利用代工厂的先进产能。

有人会问为什么缺芯这么严重?为什么到现在还是落后的芯片占主流,而不使用更先进的汽车MCU呢?

向集中式架构,即使是域控制器架构,都不是一个容易的过程。这涉及到大规模的软件开发,以及大量系统测试验证,开发周期往往需要两年以上。

如果不改变分布式ECU架构,仅针对单个ECU进行MCU芯片的替代,也并非高效的解决方案,替换芯片的开发周期起码需要一到两年,而更麻烦的问题在于ECU的更新带来的测试验证工作,尤其是与安全相关的ECU,其测试验证周期非常长,而且耗资巨大。

这就带来一个风险:整车电子电气架构变革在加速推进,ECU更新完成后就已经落后,产品因为缺乏市场竞争力而卖不出去。

同时,超过七成的ECU是黑盒方案,替换芯片的更新工作需要依赖Tier1供应商,又需要一笔不菲的开发费用,而且也缺乏规模效应,主机厂买单意愿不强。

也正因为如此,汽车芯片行业的头部玩家在扩产能方面才表现谨慎,针对旧型号的产能一旦建起来,而技术变革又在往前走,市场需求一变,就很容易陷入踏空的危险。

AI计算芯片可能是这个趋势里最大的机遇,也是一个较新的市场,在中央计算平台时代,仅AI计算芯片的价值就可能达到每台车一千美元。

由于下游需求在持续飙升,智能汽车领域掀起了AI算力的竞赛,其背后的驱动力是海量的数据,数据量随着传感器的增加而飙升,在2到3年之后,高端汽车会标配12-13个摄像头,覆盖车外和车内,每个摄像头的分辨率正在从100~200万像素快速升级到800万。

从功能的角度来看,从L2到L4,每提升一级,AI计算的量都要提升一个数量级,其结果是:AI芯片将替代过去的CPU,成为中央计算平台的中心,结合高性能MCU组成中央计算加区域控制器的架构,将为软件定义汽车提供统一、强大的计算平台。

简而言之,这场变革依然需要时间,但趋势是确定的。三年前,我曾发表万字长文《向超级中央计算机迈进--智能汽车电子构架变革迎接数字化重塑》,论述由特斯拉引领的技术趋势,今天,计算集中化的进程正在加速,从目前的态势来看,域控制器将在未来两年内成为主流。乐观预计,到2025年,中央计算平台将成为高端车的标配。

计算集中化带来的行业影响是深远的。

从下游产商的角度来讲,芯片供给侧情况是共性因素,对谁家基本都一样,但如果在计算集中化应用方面获得领先优势,将能带来的更强大和灵活的供应链管理能力,进而获得市场竞争优势。这也从一个侧面解释了,为何主机厂在过去的一年掀起了一场算力平台的军备竞赛。

计算集中化在技术上对下游公司提出了两种能力要求:计算架构的定义能力和强大的软件能力,这样才能对芯片选型有判断,才能在供应链管理方面获得主动权。

历史上,IBM之所以能成为PC产业的开创者,就是因为他有强大的软硬件能力,这背后体现了技术变革期的底层逻辑:在产业发展早期,软件和硬件都有多种技术路线,简单拼凑无法发挥各自的优势,只有具备软硬结合的架构设计思想,深入掌握软硬件之间的协作关系,才能有效利用好芯片的算力,打造强大的整机系统。

从商业角度看,计算集中化将解锁新的盈利模式,中央计算平台可以打造一个稳固的底层软硬件平台,实现软硬解耦,从而使持续的软件服务成为可能。

但软硬解耦有一个前提:操作系统和芯片的深度结合,PC历史上,英特尔和微软通过紧密配合,为整个产业的软件繁荣奠定了基础,才最终在摩托罗拉、Zilog、IBM、SUN等一众竞争对手中杀出来,主导了整个PC产业。

在未来,整车将成为软件服务的流量入口,通过OTA持续提供新的功能和服务。基于软件服务的利润很可能超过整车硬件的利润。

PC行业的历史已经昭示了这一趋势:硬件可以创建一个新的市场,但到成熟期后,利润大头将被软件公司拿走。2003年,PC行业基本成熟,微软的利润已经是戴尔的3.5倍,而到了2011年,更是达到13.1倍。最后,计算集中化带来的改变并不是只是技术和商业,组织变革也势在必行。

过去,在分布式ECU时代,车企只需要做整车集成;到了域控制器时代,软件开始成为重点,但部门依然按照功能进行划分,典型的方式是划分为智能座舱、智能驾驶和智能车控三个部门;在中央计算平台时代,硬件完成大一统整合,完全实现软件定义汽车,开发团队的调整不可避免。

1967年,马尔文·康威提出著名的康威定律(Conway’s Law),指出:系统的架构等同于产生该设计的组织架构。这句话用在这里,就意味着要实现中央计算平台和软件定义汽车,组织的设计也必须打破当前烟囱式的架构,按照集中式的架构来进行。

解决缺芯问题,短期靠抢货,但属于零和博弈;中期靠产能,属于行业共性因素;长期看技术,这是企业真正能建立竞争优势的地方。

在汽车智能化的浪潮下,如果不重视计算集中化的技术变革趋势,而单纯依靠扩产能来应对缺芯,就如同战争行将进入热兵器时代之时,却只希望扩大弓箭生产来备战。

为了实现这一战略转型,技术、商业模式和组织变革这三要素需要互锁。

中国汽车行业很可能将迎来“咆哮的20年代”,新能源叠加智能化让中国汽车品牌有机会引领百年汽车工业的新时代。若能穿越短期波动的迷雾,着眼先手布局,方能行稳致远,在乌卡时代赢得主动权。(作者为地平线生态发展与战略规划副总裁)