重大战略失误!全球第四大汽车集团闪崩

来源:汽车商业评论(周洲)2024-07-19 10:30

7月17日,为了挽救电池子公司SK On的亏损状况,韩国第二大企业集团SK Innovation表示,将与能源子公司SK E&S进行合并。

SK Innovation是韩国最大的炼油商和电池制造商SK On的母公司。SK On正在进行紧急改革,渡过因纯电动车需求放缓导致的盈利难关。

未上市的SK E&S经营业务包括盈利的城市燃气公用事业和液化天然气 (LNG) 发电机组。2023年,SK E&S的营业利润为1.3万亿韩元(9.3937 亿美元)。

分析师表示,这项合并将创建一家资产规模达到725.7亿美元的公司。母公司通过与一家资产负债表更强劲的盈利子公司合并,将有助于改善亏损的子公司SK On的财务状况。

此外,作为全球第四大动力电池供应商的SK On还与方形电池的车企客户进行谈判,打算供应方形电池,扭转只供应软包电池的单一局面,以便在全球电动汽车 (EV) 需求放缓的情况下扭亏。

财务业绩稍好的LG新能源也在居安思危,转变单一的三元锂电池技术路线。一直靠着特斯拉的松下则一荣俱荣、一损俱损,开始调整只专注北美市场的策略,打算日本和北美并举。

在纯电动车销售增速放缓的趋势中,前期高速扩张的电池巨头,由于扩产的时间差和定价机制的阶段性错配,处在了逆周期的供给状态。

比中游电池厂扩产周期更长的上游矿商,也处在逆周期的煎熬中。

对这些头部企业来说,这时候,比拼的是财务和经营能力。

韩系三强之一的SK On最先表达了困境下的无奈,其首席执行官李石熙近日在致员工的一封信中表示,“我们已经走投无路,必须共同努力。”

欧美纯电动车销售增速放缓以及中国同侪极具性价比的竞争优势,让海外电池巨头连失城池。

根据市场研究公司Rho Motion 7月12日的数据,今年6月,受中国市场增长的推动,全球纯电动和插电式混合动力汽车销量较2023年同期增长13%,而欧洲销量则出现下滑。

Rho Motion数据经理查尔斯·莱斯特 (Charles Lester) 向路透社表示,在欧洲,加上插混(PHEV),当月新能源汽车销量下降7%至30万辆。芬兰、爱尔兰和荷兰的销量下降幅度最大,而意大利在政府推出激励措施后销量增长了 34%。

欧洲汽车行业机构发布的数据显示,5月份欧盟新型电动汽车销量同比下降 12%,其中德国销量下降 30%。

7月10日,美国汽车行业研究公司Cox Automotive称,美国二季度电动汽车销量同比增长11.3%,不像去年那样增幅超过40%。

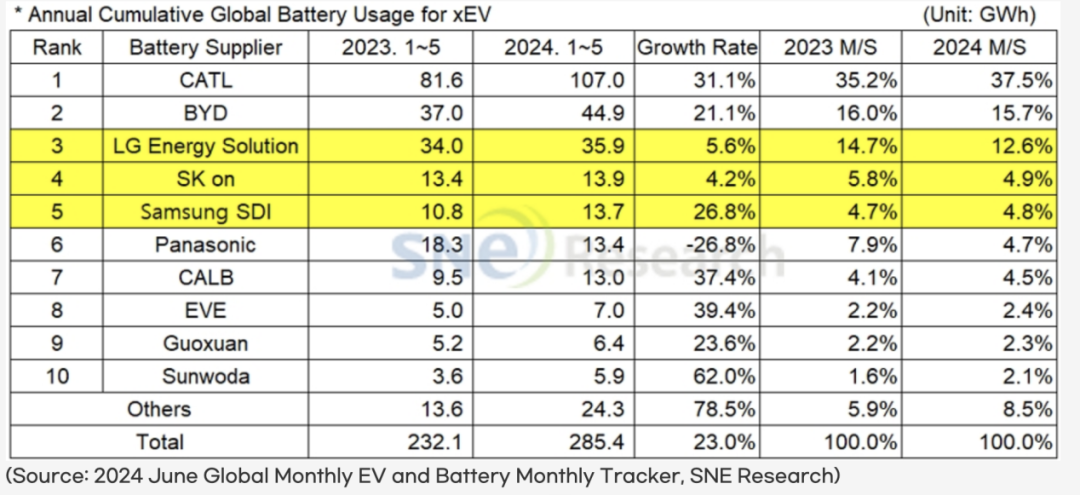

SK On是韩国第二大电池商、全球第四大电池厂商,仅次于宁德时代、比亚迪和LG新能源。今年1-5月,SK On的装机量为13.9GWh,同比增长4.2%,全球市占率为4.9%。

与2023年同期的5.8%市占率相比,SK On已经处于收缩状态,收窄了0.9个百分点。

SK On的客户主要是福特、起亚、奔驰EQ系列和现代。

由于进入行业较晚,为了争夺市场份额,SK On一直为客户提供相对优惠的报价,出现了虽然装机量上升,但自分拆以来连续10个季度亏损的经营局面。

除此之外,SK On还在欧美砸下重金,投资建厂。

早在2021年1月还未分拆时,SK On就宣布,打算一直到2028年一共斥资19亿欧元在匈牙利建设第三工厂,产能为 30GWh。

2023年12月8日,SK On和现代汽车宣布,双方将在美国佐治亚州巴托县建立一家合资电池制造厂,共斥资40-50亿美元。该电池厂计划于2025年开始运营,并将创造3500多个新工作岗位。

SK On计划于今年年内为现代汽车在佐治亚州的2号工厂改造福特专用电池生产线,并开始运营位于匈牙利的3号工厂。通过这些运作,SK On希望在今年下半年能实现盈利。

今年一季度,SK On亏损了17.44亿元,较去年四季度亏损额扩大近17倍,预计二季度将继续亏损达15.78亿元。

2021年年底,SK On从母公司SK Innovation分拆以来就没有盈利过,累计亏损额达136.76亿元。

2024年欧美纯电动车销售放缓,导致SK On经营压力进一步加大,不得已于日前宣布进入紧急管理状态,具体措施包括冻结高管年薪直至盈利、撤销诸如首席行政官、首席商务官这些高管岗位等减支措施,以及更加激进的重组方案,比如将母公司SK Innovation同SK集团利润丰厚的能源子公司SK E&S合并,改善财务状况,支撑公司渡过困境。

榜上排名第三的LG新能源,也在奋力改变三元动力电池的单一技术路线,转向生产更低成本的磷酸铁锂电池。

7月1日晚间,LG新能源宣布,与雷诺集团旗下的电动汽车子公司安培(Ampere)签订磷酸铁锂动力电池供应合同。

根据合同,LG新能源将从2025年到2030年,向安培提供约39 GWh的磷酸铁锂电池,可用于生产59万辆电动汽车。

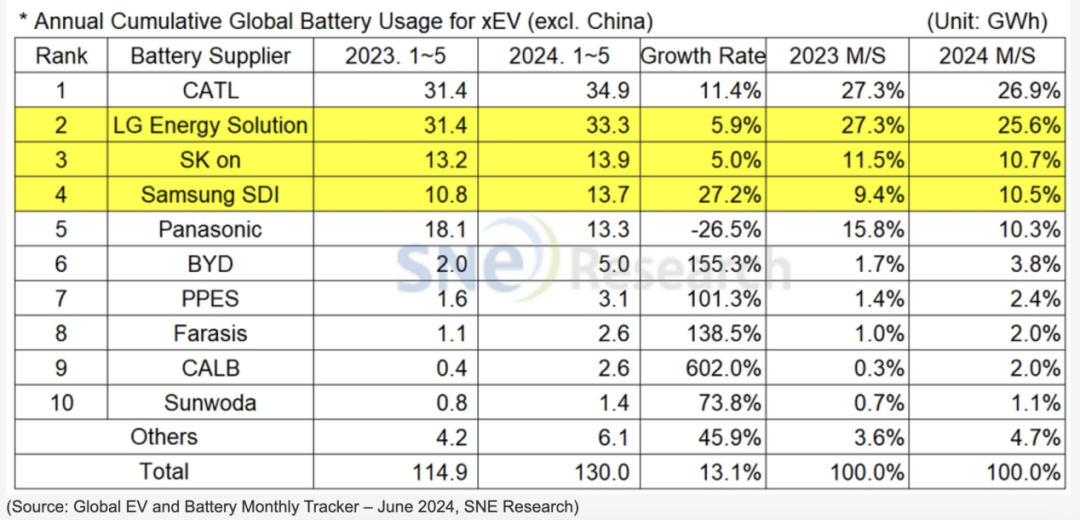

LG新能源丢失了除中国市场以外的海外霸主地位。

今年1-5月,除中国市场以外的海外霸主地位,被宁德时代以34.9GWh、26.9%的市占率取得。LG新能源以33.3GWh、25.6%的市占率屈之。

7月8日,LG新能源公布的第二季度业绩快报显示,其销售额下降了29.8%,营业利润下降了57.6%至1.41亿美元。如果剔除美国通胀法案提供的抵税优惠,该季度将亏损1.82亿美元。

松下是全球TOP10榜单中唯一的日本企业,今年1-5月电池出货量为13.4GWh,位列第六,但同比下降26.8%,从之前的第四位跌落第六位,被韩系的SK On和三星SDI反超。

松下电池出货量下降的主要原因是太依赖特斯拉。

根据前述Cox Automotive的数据,特斯拉在美国第二季度电动汽车的销量中市场份额降至49.7%,低于去年同期的59.3%,这是特斯拉季度市场份额第一次降至50%以下。

这一数据表明,在通用汽车、福特汽车、现代和起亚汽车的蚕食下,特斯拉正逐渐失去在美国市场的主导地位。松下的出货量自然也受到影响。

特斯拉Model 3因部分改款销量放缓,以及搭载松下电池的Model 3 Performance车型上市延迟。

目前来看,特斯拉为享受美国IRA法规优惠,在部分车型上采用松下电池的可能性较大。

但松下却宣布,将转向北美和日本市场并举的策略,似乎在战略上放弃了之前专注于北美的计划。松下已将2030年电动汽车渗透率预测从50%下调至30%。

在纯电放缓的趋势下,电池企业的苦日子,要撑上一段。

与中游电池厂同处在供需滞后不平衡困境中的,还有上游矿商。

汽车商业评论获悉,全球第二大矿业公司力拓(Rio Tinto)在锂矿项目上迎来了好消息。

锂被欧盟和美国视为关键材料,用于生产制造电动汽车和移动设备的电池。

7月11日,塞尔维亚立法院在一项裁决中称,将为力拓两年前被暂停的锂矿项目开绿灯。

该裁决称,两年前,撤销力拓Jadar锂矿项目的规划许可证是违宪的行为。

在环保组织对开采矿山提出大规模抗议后,贝尔格莱德政府于2022年1月撤销了这家英澳矿业巨头在塞尔维亚西部 24 亿美元锂项目的许可。

2021年至2022年间,塞尔维亚环保人士在一份请愿书中收集了30000个签名,要求议会立法停止该国的锂矿勘探。

今年6月,塞尔维亚总统亚历山大·武契奇松口要批准力拓开发Jadar 锂矿。

武契奇彼时对《金融时报》称,力拓和欧盟的“新担保”似乎将解决塞尔维亚对Jadar 锂矿是否符合必要环境标准的担忧。

武契奇表示:“如果我们完成所有工作,(该矿)可能会在 2028 年投产。”他还表示,该矿预计每年生产58000吨精炼电池级碳酸锂,足以满足欧洲 17% 的电动汽车产量,即约110万辆汽车。

如果顺利建成,Jadar项目将成为欧洲最大的锂矿,满足欧洲大陆目前90%的锂需求,还将使力拓跻身全球十大锂矿阵营。

“力拓欢迎塞尔维亚宪法法院的裁决,”该公司在发给路透社的电子邮件声明中表示,“我们仍然相信Jadar项目有潜力成为世界一流的锂硼酸盐资产,可以成为塞尔维亚其他行业发展的催化剂,并为塞尔维亚的现在和未来创造数千个就业机会。”

尽管得到了迟来的好消息,这家旗下还有阿根廷Rincon盐湖锂项目的矿业巨头首席执行官石道成(Jakob Stausholm)曾在3月公开表示,“电动汽车的大量使用将继续推动锂这一关键电池材料的需求增长。但是这种金属材料的价格预计将会波动。力拓不倾向进行任何大规模的收购来扩大其锂业务,而是会探索提高锂提取技术的方法。”

矿业巨头暂停并购、内部挖潜,正是针对纯电动车销售增速放缓的应对。

矿业项目的立项和开采,短则三五年,长则数十年。

在这个漫长的周期中,下游需求端已经发生了变化。即使已经处在逆周期的环境中,上游只能依照自然规律和法律程序,依靠现金流实力和经营能力撑过下行的行情。

国内,“锂业双雄”天齐锂业和赣锋锂业的年中业绩预告显示,这两家头部巨头今年上半年将全面由盈转亏,分别亏损48.8亿-53.3亿元、7.6亿-12.5亿元。

在6月25日召开的2023年年度股东大会上,赣锋锂业高管表示,对锂盐价格影响最大的还是需求端,欧美产业链目前还不成熟,所以电动化进展比较缓慢,中国企业走出去有利于打开海外市场,修复需求端,海外市场空间巨大。同时,低空经济、电动船舶、重卡等领域的电动化也有望带动需求增长。

目前,外界普遍关注上游行业快速扩张和锂价定价权较弱的问题。

对此,赣锋锂业表示,由于前几年的高锂价,行业出现了不少的新进入者,他们需要扩大自身的市场份额。同时,期货市场放大了供需平衡,现在期货的价格对现货影响较大,价格无法完全由产业主导。

在纯电动车增速放缓的现实中,击穿了9万元/吨的碳酸锂价格,还将继续考验着锂业巨头们的承受力。