奇瑞五大品牌齐聚家宴,喊出2026年320万辆目标

来源:汽车商业评论(钱亚光)2022-03-14 13:20

撰文 / 钱亚光

编辑 / 张 南

设计 / 赵昊然

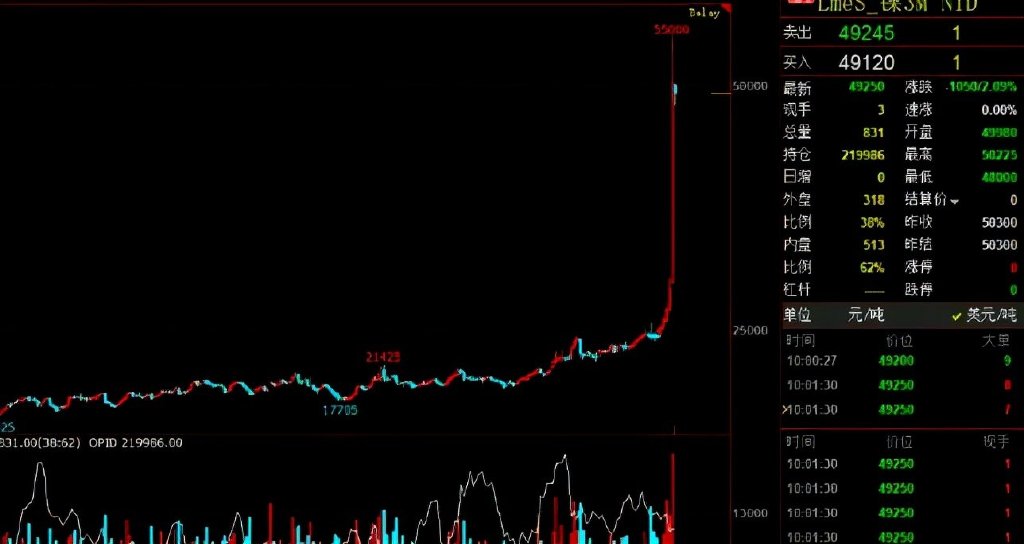

受俄乌冲突影响,北京时间3月7日英国伦敦金属交易所(LME)期货镍价开盘出现飙升。

LME是世界上最大的有色金属交易所,期货交易品种有铜、铝、铅、锌、镍和铝合金。交易商采用国际会员资格制,其中95%以上的交易来自海外市场。LME每天都公布一系列官方价格,这些价格在全球市场被作为金属现货合同定价的依据。

3月7日,LME镍价在刚开盘不久一度飙涨逾88%,达55000美元/吨,创历史新高。

3月8日,LME镍价涨幅攀升至100%,最高涨至101365美元/吨。两个交易日,伦镍最高涨幅至248%。随后又回落至8万美元/吨,涨幅仍高达59%,随后LME公告暂停其交易。

供需矛盾固然是镍价上涨的主要驱动因素,但近期镍价高得脱离控制,地缘政治也是重要推动因素之一,海外资本的恶意逼仓更是主要推手。

据彭博社报道,本次实施逼仓的多头是一名身份不详的镍库存持货商,这家持货商控制着伦敦金属交易所50%-80%的金属镍库存,且此头寸持仓时间已超过一个月。

根据LME数据显示,自1月10日开始,某单一客户持有的镍期货仓单占比从30%-39%逐渐增加,到3月初占总仓单的比例已超过90%。

市场根据这一量级猜测,此次多空博弈中的大多头为瑞士的国际大宗商品交易巨头——嘉能可(Glencore),而被逼空方则是总部在中国浙江温州的一家民营企业——青山控股。

嘉能可是国际资本与资源巨鳄、世界最大的大宗商品贸易商,成立于上个世纪70年代,经过40多年发展,其已经形成了金属矿产、能源、农产品三轮驱动的业务结构。目前嘉能可拥有锌、钴的全球定价权,对铜价有一定影响力。

据其2月15日发布的2021年年度报告,嘉能可期末总资产为1275.1亿美元,运营收入为2037.51亿美元,较2020年的1423.38亿美元增长43%,归属于股东的净收入为49.74亿美元。

其投资和并购逻辑根本与老牌强者完全不同。嘉能可通过不断地并购金属矿产、煤矿、油田,完成了从大宗贸易的轻资产模式到并购上游矿产资源的重资产模式的转变。通过一桩桩巨额并购,嘉能可试图改写行业格局和游戏法则,并在不少领域确立了广泛的影响力。

不过,嘉能可方面在3月8日和3月10日,两次否认关于嘉能可逼空青山、嘉能可是镍价飙涨幕后推手等说法。

北京时间3月8日下午,瑞士嘉能可相关人员在回复置评请求时表示:“上述这种说法完全是胡说八道(total nonsense)。”

10日,嘉能可方面一位了解相关情况的匿名人士表示:“嘉能可并没有参与近期镍价飙升的逼空操作,但就这件事情,我在过去的几天时间内也给一些中国朋友有过澄清。”他还强调:“青山是嘉能可长期的合作伙伴,所以(在LME镍上逼空青山的)不是我们。”

要想理清这次青山镍事件的来龙去脉,我们必须对全球镍的资源分布、产能分配及供给方式有一定的认识。

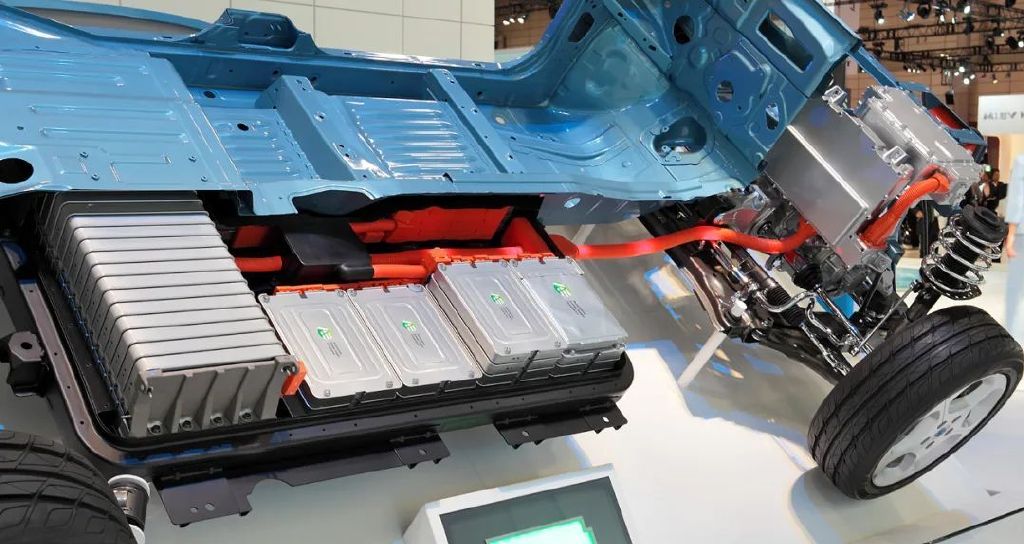

镍(Nickel)是一种硬而有延展性并具有铁磁性的有色金属,能够高度磨光和抗腐蚀,是不锈钢的重要成分,现在也被广泛用于新能源汽车动力电池的生产。

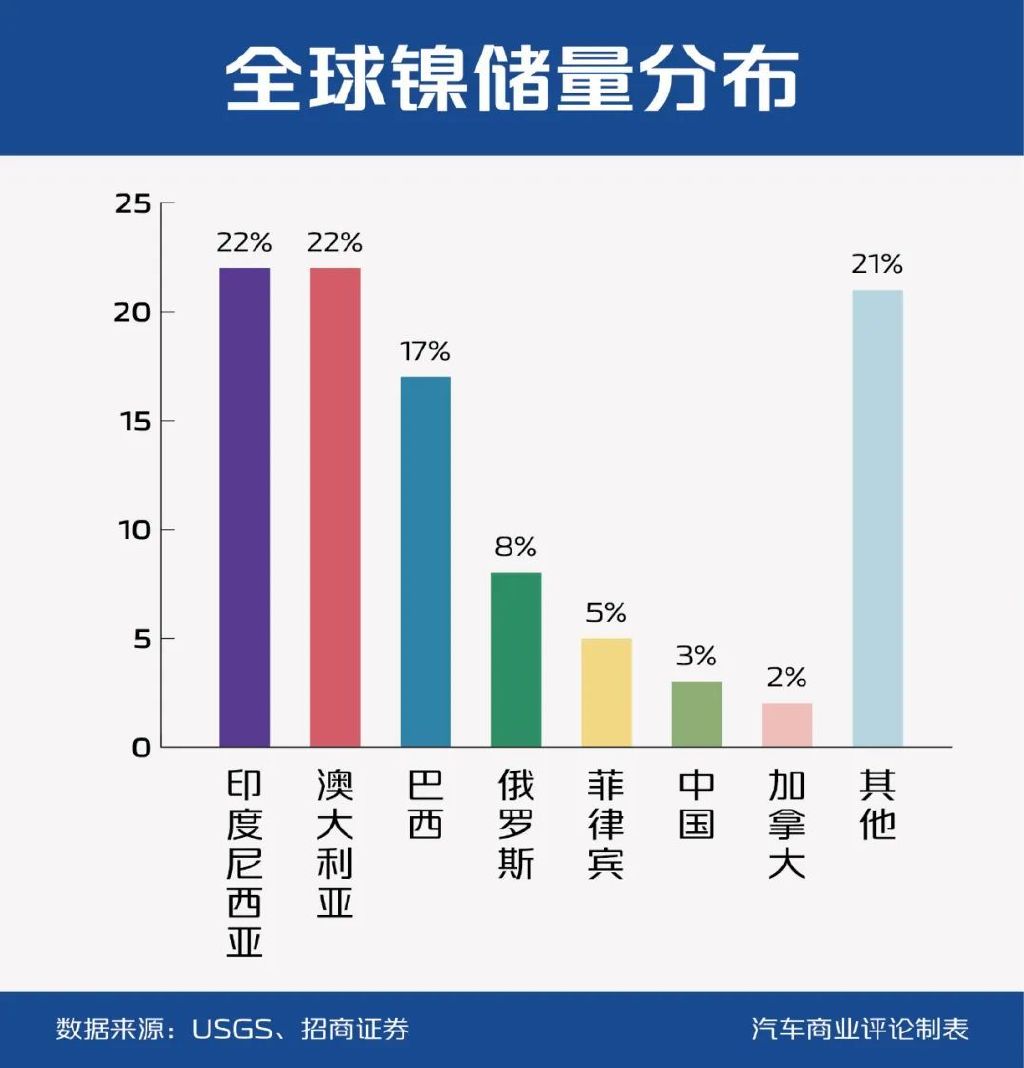

其实在地球上,镍的储量并不少,是仅次于铁、氧、硅和镁的第五大最常见元素。据美国地质调查局(USGS) 数据,截至2021年末,全球镍储量(已探明的陆基矿床储量)约为9500万吨。

其中,印尼和澳大利亚镍储量最多,分别拥有约2100万吨,占比22%,巴西排名第三,约1600万吨,占比17%,三者合计拥有超过全球6成的镍资源。我国储量较少, 约280万吨,占比约3%。

中商产业研究院数据显示,全球镍企业集中度较低,其中俄罗斯镍业和淡水河谷市占率超过5%,分别占比8.5%和7.7%。其次分别为嘉能可、必和必拓、谢里特、英美资源及Sounth32,占比分别为4.5%、3.1%、2.5%、1.6%及1.5%。

据美国地质调查局(USGS)的初步估计,2021年全球镍矿产量达到270万吨(金属吨,下同),比2020年(251万吨)增加8%。其中,印度尼西亚是全球最大的镍矿主产国,产量达到100万吨,占全球镍矿产量的37%;其次是菲律宾37万吨,占比14%;第三是俄罗斯,25万吨,占比9%。

根据S&P Global数据,在全球镍终端消费中不锈钢占比约72%,合金及铸造约占12%,在电镀和电池中使用占比分别约为8%和5%。

在全球镍矿中,主要分为硫化镍矿和红土镍矿两个矿种,其中红土镍矿约占 60%, 硫化镍矿占 40%。红土镍矿主要分布在赤道附近的国家,如印尼、菲律宾、巴西、新喀里多尼亚、 古巴等,硫化矿主要分布在澳大利亚、俄罗斯、加拿大、中国等。

硫化矿中镍主要以硫化镍形式存在,一直是主流镍冶炼原料。硫化镍矿主要采用火法冶炼工艺,形成高冰镍中间产品后再进一步通过湿法工艺直接生产硫酸镍或电解生产电解镍,主要用于电镀、电池及合金领域,部分电解镍用于不锈钢行业。

红土镍矿分为上部褐铁矿层和下部残积层,褐铁矿层,含铁多、硅镁少, 镍低、钴较高,一般采用湿法工艺综合回收金属;残积层含硅镁高、钴较低、镍较高,一般采用火法工艺处理,主要用来生产镍铁,进而生产不锈钢,少部分采用湿法工艺形成镍中间产品生产硫酸镍或电解镍。

在新能源车产量大幅攀升的同时,叠加高镍化趋势,将驱动硫酸镍需求加速增长。经过长期开采后,硫化镍矿的资源储量、开采条件、矿石品位等方面都逐渐变差,硫化镍矿产量呈下降趋势。近年来以红土镍矿为原料以湿法冶炼工艺制备镍的中间品进而制成硫酸镍,已成为解决硫化镍矿供给不足的方向。

这次事件的主角青山控股控制全球近20%的镍产量,其中大部分产能来自印尼的红土镍矿。

青山控股是个非常低调的大家伙。青山控股集团上世纪80年代起步于温州,从不锈钢门窗起家,目前已发展成一家跨国公司,拥有从镍铬矿开采、镍铬铁冶炼、不锈钢冶炼,到下游的棒线板材加工、钢管制造、精线加工、运输物流、大宗商品交易、国际贸易等完整的产业链。

青山控股最早是1988年创立的一家汽车门窗制造公司;1995年转型为不锈钢生产企业——浙江丰业集团,是中国最早的民营不锈钢生产企业之一;1997年,股东又成立了浙江青山特钢有限公司;2003年6月,青山控股集团成立。此后又相继成立上海鼎信投资集团、青拓集团、永青集团、永青科技等公司,目前已形成五大集团公司,下辖300余家子公司。

现在,青山控股是中国最大的民营钢铁企业。2021中国民营企业500强中,青山控股以2929亿元营收排在第14位。在2021年8月披露的《财富》世界500强榜单中,青山控股以424.5亿美元营收排在第279位;在2021胡润中国500强榜单中,青山控股排名第301名,企业估值510亿元。

青山集团董事会主席项光达 ▼

据“2021胡润全球富豪榜”显示,目前公司实际控制人、青山集团董事会主席项光达身家高达215亿元。

Wind统计数据显示,2020年全国不锈钢粗钢总产量为3013.9万吨,同比增长2.51%,占比近全球60%。其中,青山控股的不锈钢粗钢产量达1080万吨,约占中国市场供应量的35.8%,居全球第一。

青山控股不但是全球不锈钢领域的老大,还有个“中国镍王”的称号。

项光达曾在接受采访时透露,青山控股每年至少都会有超过100亿元的项目投入,以保证若干年后可靠的效益产出。由于青山的不锈钢产量大,需要大量的镍。国内镍矿有限,国际电解镍原料采购价格高昂,渐渐难以满足青山控股的生产需求。于是,从2008年起,项光达开始开拓镍的上游原材料市场,投资海外镍矿是青山控股极富远见的一招棋。

2009年,青山控股在世界最大镍矿出口国印度尼西亚重金夺得4.7万公顷红土镍矿开采权。

在2014年印尼政府实施原矿出口限制令、全面禁止镍矿出口前,青山控股提前布局镍矿采掘、出口及镍铁冶炼产业。

据海通国际研报,青山控股旗下公司于2015先后在印尼投资新建了7个镍铁冶炼项目和3个不锈钢生产项目并投产,建立了“原矿-镍铁-不锈钢”的完整产业链。

此后,青山控股继续在印度、美国、津巴布韦等国不断购买镍矿,逐年积累。到2018年,青山控股已经成为全球最大的镍铁生产商。

据中信建投统计,2020年青山控股拥有全球18%的镍市场份额。根据青山控股公开的信息披露,2021年的镍产量达到60万吨,占到全球约22%,2022年要达到85万吨,2023年将跃升至110万吨。

印尼青山工业园 ▼

在当年海外布局镍矿时,项光达可能不会想到自己用来生产不锈钢的镍,竟成了发展迅猛的新能源汽车行业的香饽饽——三元锂电池的重要原材料。青山控股在不经意间,与汽车行业转型发展的步伐踏到了一个点上。

在三元锂电池的上游材料中,镍在总成本中占比近30%,高镍、超高镍电池占比更高。镍已经成为各大动力电池生产者争抢的资源。

依托丰富的上游资源优势,青山于2017年开始进军动力电池行业。青山控股的子公司永青科技成立了生产动力电池的瑞浦能源。

2018年9月,青山控股联手宁德时代与格林美成立合资公司,总投资约18.5亿元,计划年产5万吨高镍动力三元材料用前驱体原料和2万吨三元正极材料。此次合作后,青山正式成为宁德时代的第一供应商。

到2020年,瑞浦能源冲到中国锂电池装机量前五。成为广汽、吉利等多家新能源车企的电池供应商。同年,青山控股与徐工集团投资55亿共建新能源产业基地。青山控股打造出了“镍钴矿产资源开采-湿法冶炼-前驱体-正极材料-电池应用”的新能源全产业链。

2021年,青山控股的高冰镍工艺正式投入生产。青山控股与华友钴业签订6万吨高冰镍供货协议,同时与中伟股份签订4万吨高冰镍供货协议,青山控股与华友钴业还在印尼合资成立了华山镍钴(印尼)有限公司。

根据现有正在推进的规划,2022年10月前,青山集团将高冰镍年化产量将达到10万吨,2023年将突破30万吨。

作为世界上最大的金属镍生产商,青山控股手上握有大量的产能,镍价上涨从长远来看是有利的。那么如何避免因为价格下跌导致的亏损呢?那就是在期货市场上做空。因此,青山集团通常会持有不少镍期货的空头合约,以在镍价上涨和下跌的两种情况下控制损失。

在期货交易中,空头是指投资者预期未来行情下跌,将手中证券按目前价格卖出,待行情下跌后再买进,高价卖低价买,由此获得差价利润,其特点为先卖后买的交易行为。青山集团即为此次事件的空头。

假如青山控股生产镍的成本是10000元,想在3个月之后卖20000元,就会在20000元的位置做个空单。如果3个月之后,现货价格只有15000元,毛利赚少了,但期货做空挣钱了。

如果价格涨至25000元,空单被平仓了,期货亏了钱,但现货毛利更高,赚的钱也多了。这在期货市场叫套保,生产商通过开空单来锁定未来的利润。

多头是指投资者预计后期会涨价,于是趁低价时买进,待上涨至某一价位时再卖出,以获取差额收益。但在此次事件中,多头则是故意高价买进,试图控制价格走势。

逼仓,是指在期货交易中,一方利用资金优势或仓单优势,通过持有相当数量的某种合约来控制市场和价格走势,迫使另一方因资金、货物储运、市场供求等诸多交割条件的限制而处于不利地位,导致另一方大幅亏损,最终不得不平仓的交易行为。

这次青山控股被“多逼空”,就是常见的逼仓行为。操纵者预期市场上能够交割的现货不足,凭借自己有大量资金的优势在期货市场上做多,持续抬升现货和期货的价格。这样合约临近交割时,空头的持仓者要么就是没有现货,高价平仓出局;要么就是以高价买入现货,再去交割。

作为全球不锈钢老大,青山集团的优势在于从红土镍矿中提炼镍铁,进而直接生产不锈钢的技术。在新能源动力电池上,现在青山集团在印尼生产的高冰镍经过化学反应,即可生成三元锂电池正极所需硫酸镍相应产品,无需再使用高纯度纯镍来进行制造。

这种高冰镍是镍精矿经电、转初级冶炼而成的镍、铜、钴、铁、硫金属硫化物的共熔体,镍含量为75%,而LME参与期货交易的是从高冰镍进一步提纯的电解镍,剔除了大部分伴生元素,镍含量达99.8%。

由于自产的镍铁和高冰镍并不能直接交易,过去青山一直是从俄罗斯购买的电解镍进行期货交易。

2021年俄镍产量占全球总产量的11.52%,但电解镍的产量占比约为25%,且绝大部分供应中国和欧洲。而俄乌爆发冲突,LME制裁俄罗斯,将俄罗斯的镍板排除在交割对象之外,这就使得青山集团向俄罗斯买20万吨电解镍的设想落空。

而多头资本赌的就是一直以来都从俄罗斯获取电解镍来平仓的青山集团,在短期内找不到20万吨纯镍的供货。

LME交易规则规定:卖方卖货卖多少都可以,但了结方式有两种,一种是到期给货,卖多少交多少,只是这货必须是注册的符合标准的货,如果不符合标准或达不到交割数量的话,那么到期后就必须平仓。

根据LME的规则:持仓3个月内,任一交易日交割;持仓3-6个月,每周三;6-15个月,每月第三个星期三。因此,3月9日是期货交易的交割日。

3月8日,镍主力合约突破10万美元大关,两个交易日累计大涨248%,刷新纪录新高。如果以20万吨空头来计算的话,价格维持在8万美元,青山控股要花160亿美元。而青山的做空成本在每吨2万美元,平仓的话可能要亏120亿美元。

LME成立于1876年,此次逼仓性质极为恶劣,如果LME不采取措施维护正常交易秩序,信誉或将受到严重打击。另外,值得注意的是,早在2012年6月,LME就被港交所以166.73亿港币收购。

北京时间3月8日晚,LME紧急宣布暂停期镍交易,将当日交易价格取消,并推迟原定于2022年3月9日所有现货镍合约的交割。

这意味着,3月8日当天的所有LME期镍交易将全部“作废”,在交易恢复当天,以3月7日收盘价为交易基准。

为了防止期镍交易恢复后继续出现异常波动状况,LME还规定期镍交易重启后,将设定10%每日价格波动限制。

这对青山集团是一个好消息,浮亏金额大大降低,也给青山集团提供了珍贵的喘息时间。

3月9日,青山集团开始了反击。据证券日报报道,青山集团表示,将用旗下高冰镍置换国内金属镍板,已通过多种渠道调配到充足现货进行交割。

据中国基金报消息,项光达回应称:“老外的确有些动作,正在积极协调。今天接到很多电话,国家有关部门和领导对青山都很支持。”

如果青山集团20万吨现货电解镍全部筹集齐,可能会给多方带来极大压力,不但仓储、运输等是难题,一旦按照3月7日收盘价交割,那么对青山集团逼仓的多头将损失惨重,被反向收割。

因为目前该期货的价格,已经远远高出现货的价格,青山控股按现货的价格收购镍,再按期货的价格交割给多头方,依然有利可图。

青山镍事件风波虽然已经告一段落,但其引起的镍价动荡,在一定程度上对以镍为主要动力电池原料的新能源汽车行业造成了影响。

目前世界上只有约5%的镍供应用于电动汽车的电池,受益于新能源汽车的快速渗透以及高镍化进程加快,镍在锂电池领域的应用占比不断提升。该占比2015年约为3.5%,2021年为16.1%,预计2022年会升至21.5%左右,2025年预计占比将继续提升至21%,2030年之前,电动汽车的镍需求将占到整个镍供应的59%。

随着高镍成为三元锂电池路线的行业共识,新能源汽车被认为是不锈钢之外镍需求的最大增量来源。原材料涨价必然影响整车以及电池产业链企业利润。

据统计,电池系统成本通常占到电动汽车整车成本的30%-50%,其中统计,锂电池成本中70%为材料成本,其中正极占30%-40%,隔膜占15%-30%,电解液占20%-30%,负极5%-15%,正极材料为占比最大的部分。

镍价与三元锂电池正极材料价格保持高度相关性。据统计每GWh高镍三元锂电池(以NCM 811型为例)需要镍750金属吨,而6系和5系的三元锂电池的需求量骤降,每GWh中低镍三元锂电池需要镍500~600金属吨。

有媒体按照这样计算,镍单价每涨1万元/金属吨,则三元锂电池每GWh成本增加500万元-750万元左右,也就是说每KWh成本增加5-10元左右。

摩根士丹利(Morgan Stanley)汽车分析师Adam Jonas稍早曾在分析报告中表示,“镍的价格在一天内就上涨了67.2%,这意味着制造每台电车的平均投入成本增加了约1000美元。”他认为,这种成本的上涨对于车企来说,很难消化掉。投资者应该降低对汽车制造商盈利的预期,因为镍的突然价格飙升可能会破坏全球汽车制造商的电动车制造计划。

媒体报道称,当镍价格为5万美元/吨的情况下,特斯拉Model3(76.8度电)单车成本上升1.05万元,小鹏汽车P7(80.87度电)上涨1.1万元,蔚来EC6(70度电)上涨0.95万元,这三款车型单车成本上涨均在1万元左右。

而在镍价格为10万美元/吨的情况下,特斯拉Model3单车成本上升近2.8万元,小鹏汽车P7上升近3万元,蔚来EC6上涨超2.5万元。

在动力电池领域,三元锂电池和磷酸铁锂电池两种技术路线同时存在,而且磷酸铁锂电池占有率已经领先。中国汽车动力电池产业联盟数据显示,2021年磷酸铁锂电池累计装机量市场份额为51.68%,反超三元锂电池。

有的车企为了降低动力电池的成本,会在低配车型上采用了能量密度偏低、但价格更加低廉的磷酸铁锂电池。

不过,在电池技术没有突破性进展之前,三元锂电池因其能量密度高,在高端车型和长距离续航上的地位不可动摇,随着技术进步不排除进一步降低三元锂电池成本的可能性。

信达证券一份研报显示,从比容量上看,高镍三元材料相比低镍三元和磷酸铁锂有30%左右的优势。即使是比亚迪最新推出的“刀片电池”,能量密度也只是目前主流三元锂电池的80%。

同时,动力电池往高能量密度方向发展,也受相关政策的鼓励。2021年11月,工信部在《锂离子电池行业规范条件(2021年本)》中,要求使用三元材料的能量型单体电池能量密度≥210Wh/kg,电池组能量密度≥150Wh/kg。

对于近日的镍价格暴涨,乘联会秘书长崔东树则认为,这些因素对于新能源车销量不会带来明显影响,“从1月和2月看,新能源车销量同比增幅已经达到了150%左右的水平。”一方面,用车是刚性需求,尤其是疫情促成许多家庭从公共交通转向私家车出行;另一方面,目前消费者对于价格上涨保持了可接受的态度。

他表示,镍价格暴涨更多的是炒作性质,短期内价格就可能会回落。此外,印尼等国家是镍主要出口国,俄乌冲突对此影响有限。他也提到,虽然销量不会受到影响,但车企在电池成本方面,则要承担一定压力。

真锂研究首席分析师墨柯认为,这轮镍的暴涨风波并不会影响锂电池的技术路线,高镍三元还是方向,因为磷酸铁锂电池能量密度的劣势很难改善。

如果镍的价格只是短暂的暴涨,之后会马上回去,那就影响不大。如果涨上去之后下不来,那就会影响到今年三元电池的产销量,对应的是磷酸铁锂电池装机占比有可能继续提升。

他还表示,近两年,和三元锂电池相比,磷酸铁锂电池成本的上涨幅度其实相对更大一些。“如果这个趋势继续下去,未来某个时间点,磷酸铁锂电池不会再有成本优势。”

而现阶段,碳酸锂价格的大幅上涨,已经对正极材料相关企业形成了较大压力。墨柯表示,碳酸锂现在的价格水平下,正极材料企业生产已经要赔钱了。

蜂巢能源CEO杨红新认为,镍市场波动之后还会回落,动力电池供应是充足的,但这次事件可能会加快印尼高冰镍的产出。目前也没有看到三元和磷酸铁锂的占比有变化的趋势。