做最野的品牌,所有的路都是捷途

来源:汽车商业评论(王伟)6月25日 21:37

“人工智能和区块链等技术已介入保险的核心业务流程,覆盖包括产品设计、售前、承保,理赔、售后服务,直至营销、风控等其他环节,并取得了一定的成果。未来,保险科技创新必将成为保险行业竞争焦点。”在第二届中国保险科技应用论坛上,金融壹账通董事长兼CEO叶望春如是说。

6月25日,金融壹账通联合中国保险学会在北京召开的“AI · 赋能 · 生态——第二届中国保险科技应用论坛”,近300位行业专家、保险从业者共同出席了本次论坛。

本届论坛上,中国保险学会与金融壹账通联合发布《2019年中国保险行业智能风控白皮书》,深入分析了当前保险行业中面临的难点痛点,并且根据保险行业发展趋势首先向行业祭出“3+1”保险行业智能科技解决方案,不仅涵盖保险营销、风控、运营三大场景,并且首次提出科技赋能产险公司构建车后生态圈,全面帮助保险机构实现转型升级。

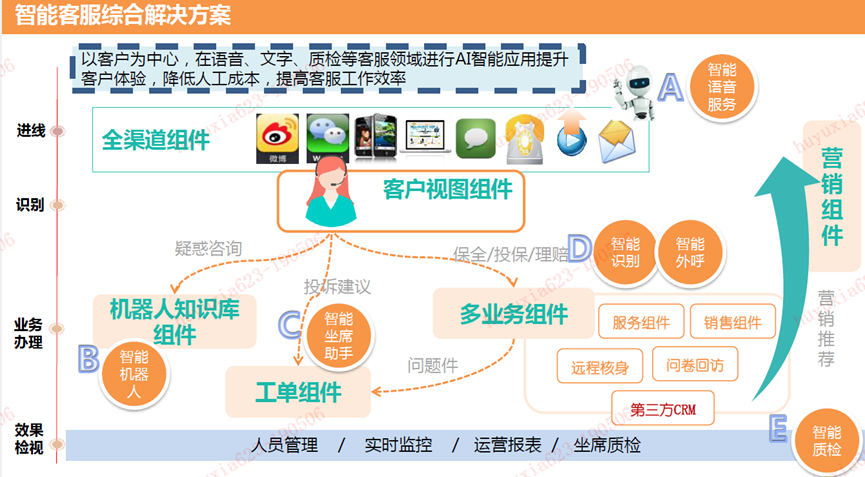

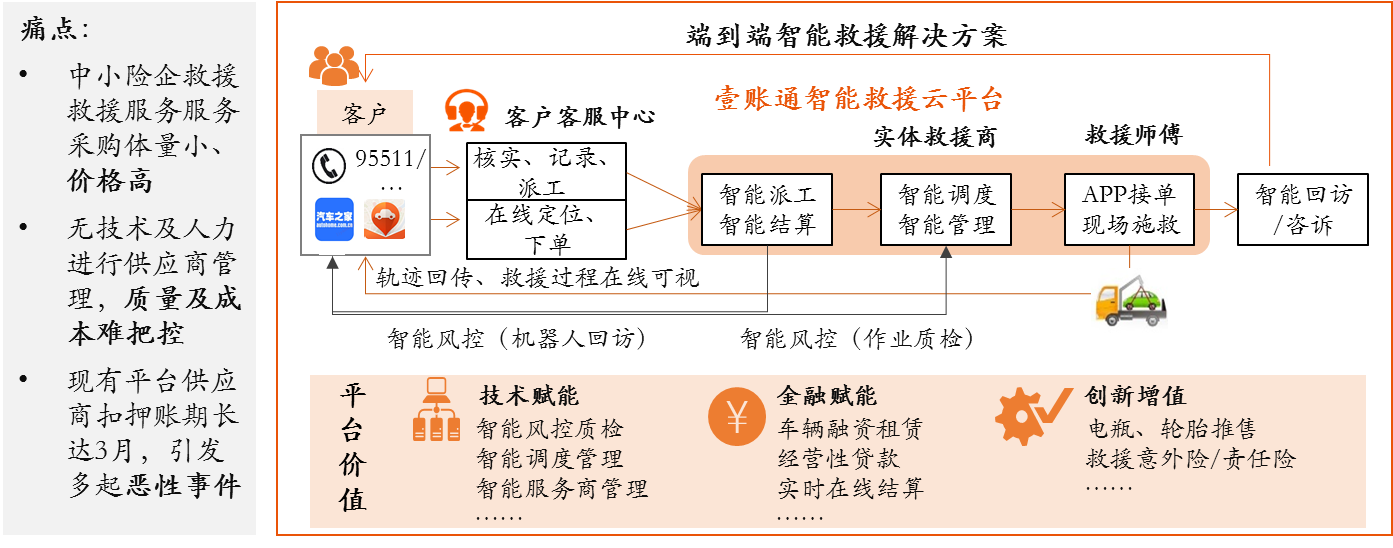

金融壹账通还同时向行业公布了金融壹账通推出包括智能人伤定损平台、智能保险分、智能客服、智能救援在内的四大新产品线。以实际行动推动保险行业科技转型。

中国保险学会与金融壹账通联合发布的《2019年中国保险行业智能风控白皮书》显示,传统保险业“三高一低”发展痛点仍然存在,一是综合成本率偏高,财产险公司平均综合成本率达高达100.1%,中小财险公司的更是高达109.0%,导致盈利较为困难;二是欺诈比例高,手段多样难以防范,全球每年约有20%-30%的保险赔款涉嫌欺诈,我国就车险领域,欺诈渗漏比例约达20%;三是代理人流失率高,1年留存率不足50%,个别险企首年流失率甚至高达80%,人才管理困难;四是低频交易,平均每年与客户接触仅1-2次,客户关系薄弱。由此导致的保险公司盈利困难、客户服务效率和满意度低等问题亟待破局。

在银保监会大力支持和推动下,平安集团积极响应,依托于自身30年的行业积累、全球顶尖的金融科技团队和丰富的金融科技实践,平安集团在金融科技领域,特别是保险科技的研究和应用走在了行业前列。作为平安集团“科技+金融”双驱动战略的践行者。

同时,通过AI图片识别、“一车一件一厂一价”的大数据精准匹配,可以秒级完成车理赔案件定损,提升效率、降低渗漏及欺诈风险。截止目前,金融壹账通智能闪赔合作保险公司数已超过25家。

在本次论坛上,金融壹账通向业界首次提出“智能闪赔+”的全新风控理念,在智能闪赔系统的基础上,进一步搭建和联接智能公估、智能救援、智能汽修、智能车配件几大管理平台,实现车理赔从报案到结案所有线上线下环节的端到端闭环管理,预计减损效益可以翻番。

除了三大领域智能化赋能外,基于在车险领域的成功经验及海量案例,金融壹账通首次将车后生态纳入保险服务市场,致力于帮助保险公司构建保险车后生态。

有统计数据显示,到2020年,汽车后市场规模超过3万亿,近一半领域与保险公司直接相关。为更好的助力保险公司进入后服务时代,金融壹账通推出智能生态解决方案,该方案的“技术+服务”双赋能,为保险公司搭建覆盖修车、用车、养车、车务等全领域的智能车后服务平台。保险公司可“拎包入驻”,并通过智能调度、智能作业、智能质检等AI技术,实现线上+线下全流程可视化的管理。

金融壹账通目前已连接16000家4S店、20000家综修厂、8000家保养连锁店等理赔与车后服务商,可帮助保险公司构建一个完整的车后服务生态圈,进一步提升服务能力。

本届论坛会上,金融壹账通保险一账通CEO毕伟首次向行业公布了金融壹账通推出包括智能人伤定损平台、智能保险分、智能客服、智能救援在内的四大产品线。

毕伟表示:“保险行业数字化是大势所趋,金融壹账通凭借在人工智能、大数据、区块链技术上的多年积累,研发了更为超前的保险新科技,为的是提升保险行业服务水平,提高保险从业人员工作效率以及提高保险机构效益,同时引领行业发展,推动市场转型,让科技为保险赋能。”

该平台可通过医院信息直连,在伤情确诊的第一时刻,基于后台多达17个类别,近90万条的标准数据,经过智能模型的匹配,提供合理的赔偿方案。客户获取公正的报价,避免诉讼维权产生的额外时间、精力消耗;保险公司降低人工误差,实现精细高效。

在人伤理赔案件处理流程中,平台以前期定损报价为蓝本,运用最新的科技和引擎对客户提交的费用索赔进行智能识别与审核,自动化审核率超过60%,可实现案均减损高达2000元。同时结合微表情技术及影像设备,准确识别谈判双方对当前赔偿方案的接受程度及情绪变动,及时弹性调整,促成调解方案签订。

以平安产险的应用效果为例,实际数据对比发现,人伤新发诉讼占比降低10.7%、人均医疗费降低10.3%、环节自动化率提高60%。

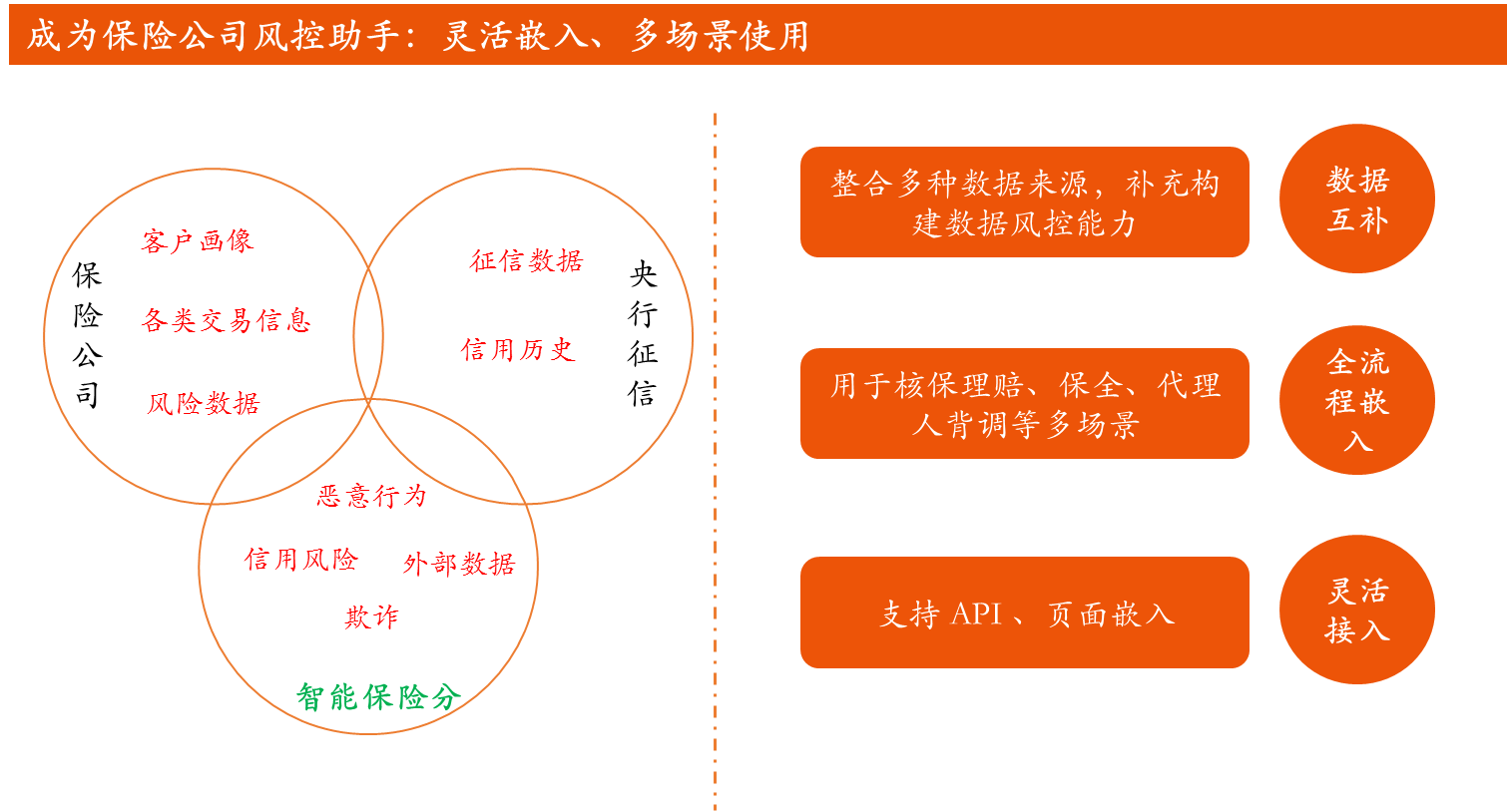

智能保险分拥有保险业第一的跨行业、跨场景整合数据信息库筛选,为保险企业防范风险提供有力的数据支持,并且拥有数据互补、全流程嵌入、灵活接入等优势。目前,智能保险分已上线业务场景包括核保、理赔、保全、代理人管理、质检回溯等全周期各业务场景,险种覆盖车险、健康险、寿险、信保等全量保险产品。

随着金融科技的不断发展,保险业的重构将不断加剧,叶望春表示:“授人以鱼不如授人以渔,金融壹账通将继续以科技赋能保险企业,布局完善保险服务生态,帮助行业最终实现保险产品运营的‘重新定义’、保险价值链的‘重新塑造’,保险服务生态的‘重新构建’。 ”